不動産を持っていると、毎年かかる税金が固定資産税です。

今年も昨年と同じ金額かなと思っていたのに、届いた納税通知書を見て、昨年より固定資産税が高くなっていると「なぜ⁉」と思いますよね。

昨年より固定資産税が高くなる原因として、よくあるケースをファイナンシャルプランナーのSが解説していきます。

✅新築住宅の軽減が前年度で終了している

✅宅地の路線価等が見直しされている

✅昨年に土地の状況が変わっている

✅自治体が課税を間違えている

これらの結論をもとに順番に解説していきますね

この記事には、事業用の固定資産税が高くなるケースは記載していません

新築住宅の軽減が終わることで税金が増加

新築住宅の固定資産税は、一定の要件のもと固定資産税が軽減されます。

この軽減はいつまでも続くわけではなく、住宅の区分によって3年から7年間適用されます。

この軽減がなくなったときに、大きく固定資産税が増加してしまいます。

住宅にかかる固定資産税相当額が2倍近くになることもあるので、注意が必要です。

家の固定資産税が2倍くらい高くなることがあるんだね⁉

建物の固定資産税は、年数がたつと下がっていくから、完全に2倍になるわけではないけどね

減額される範囲と期間は限定されている

新築住宅の軽減の要件を満たしたからといって、住宅の固定資産税がすべて減額されるわけではありません。

減額の対象となるのは、新築住宅のうち居住部分120㎡以内の部分です。

この範囲内で、新築住宅の固定資産税相当額の1/2が減額されます。

120㎡を超える部分や事務所・店舗など居住部分ではない範囲は減額されない

住宅全体の固定資産税が安くなるとは限らないんだね~

逆にいうと120㎡以下の住宅だと、軽減がなくなったときの影響が大きいね

また、減額される期間は住宅の種別により次の期間減額されます。

一般住宅:新築後3年度(3階建て以上の中高層耐住宅等は5年度)

長期優良住宅:新築後5年度(3階建て以上の中高層耐住宅等は7年度)

この軽減が終わったあとに、本来の固定資産税がかかるので、税額が上昇してしまいます。

軽減が終わる期間を把握して、あらかじめ備えておくようにしたいですね。

新築住宅の固定資産税が上がるタイミングはこの記事を確認⬇️

宅地の路線価等の見直しにより土地の税額が上昇

固定資産税の評価は、基本的に3年に1度見直しが行われます。

土地については、土地の状況が同じであれば、仮に地価が上昇していたとしても評価額が据え置かれます。

地価が上昇しても、土地の評価は変わらないんだね~

地価が下落する場合には、時点修正というもので評価替えを待たずに評価が下がることがあるよ

令和6年度は、評価の見直しを行う評価替えの年にあたっています。

評価替えの年には、今まで据え置かれていた土地の評価が見直されるため、地価が上昇しているエリアでは、固定資産税が高くなることがあります。

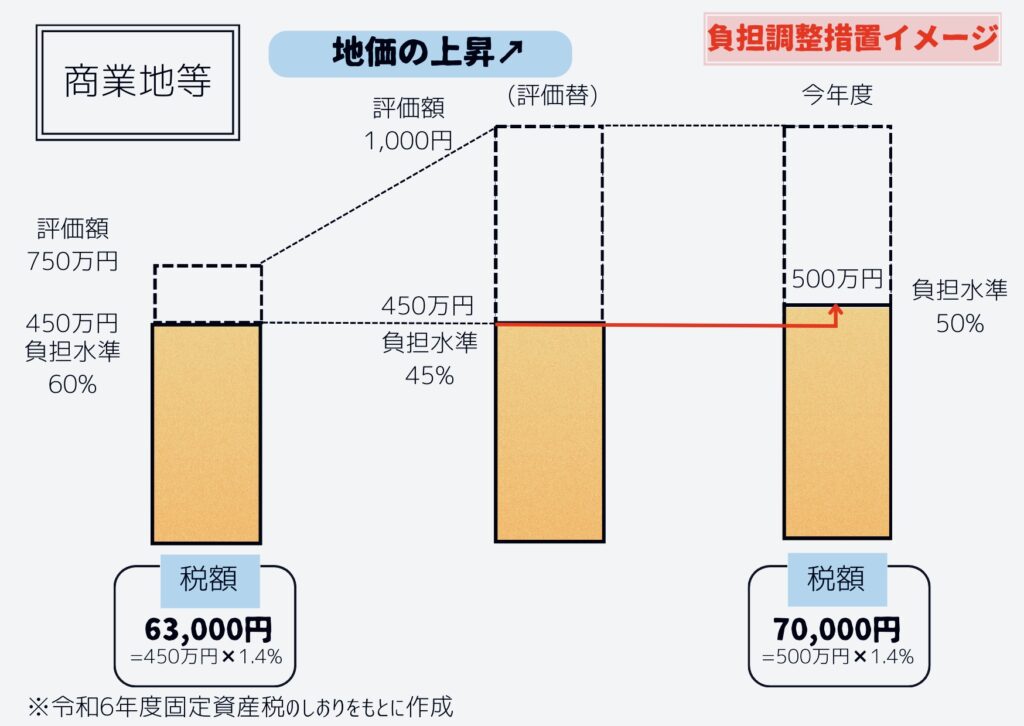

宅地の固定資産評価額が大きく上昇しても税額はゆっくり上がる

固定資産評価額が大きく上がると、税額も同じように大きく上がると思うかもしれません。

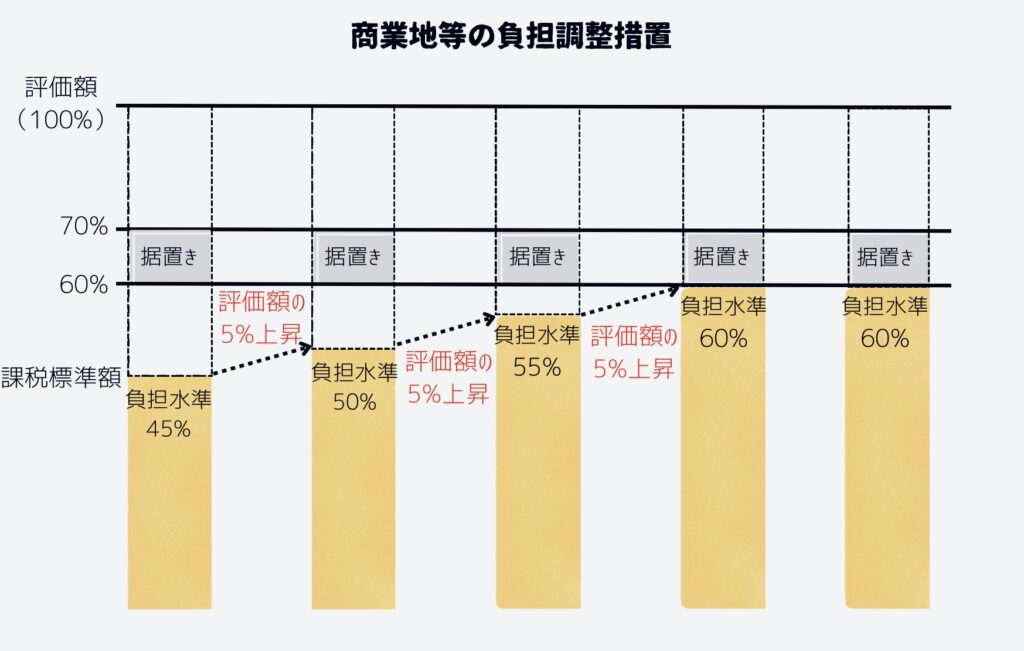

実は宅地の固定資産税は、極端に上がらないような制度が設けられています。

固定資産税は、評価額に税率をかけて計算するのではなく、課税標準額に税率をかけて計算されます。

この課税標準額は、前年度の課税標準額に今年度の評価額の5%を足した金額で算出されます。

これらを宅地の税負担調整措置といい、この制度によって急激な税額の上昇が抑制されています。

固定資産税って、評価額をもとに計算されているんじゃないの?

評価額をもとに算出される課税標準額をもとに計算しているんだよ

評価額と課税標準額が同じ金額という場合もあるね

評価額が下がっていても税額が上がることがある

宅地の評価額が下がっている、または変わらないのに、固定資産税額が上がるというのは違和感があるかもしれません。

しかし、このようなことが起こる原因は宅地の税負担調整措置の影響によるものです。

現在では、多くの住宅の建っていない宅地が評価額に対する課税標準額の割合(負担水準)が60%から70%の間に収まっていますが、一部では負担水準60%に届いていません。

負担水準が低い宅地は、宅地の評価額が下がっても、負担水準60%から70%となるまでは、課税標準額は上昇を続けます。

評価が下がってるのに、課税標準額が上がるの?

そういう土地は、本来より低い課税標準額になっているから、このようなことが起きてしまうんだよ

これによって、評価額が下がっているのに固定資産税額が上がるという現象が起きてしまいます。

ただ、反対の見方をすれば、宅地の税負担調整措置の影響で課税標準額が上昇を続けている宅地は、本来かかるべき固定資産税額よりも負担が抑えられている土地ともいえます。

住宅用地となっている宅地は上限が違う

ここまで住宅の建っていない宅地の税負担調整措置について解説しましたが、住宅の建っている宅地(住宅用地)はどのようになるのでしょうか。

住宅用地の場合、本来の課税標準額よりも低くなっていれば、次のような式で計算されます。

前年度の課税標準額➕住宅用地の特例適用後の課税標準額✖️5%

住宅用地には、課税標準額を評価額の6分の1または3分の1に減額する特例があります。

住宅用地の課税標準額の上限は、特例適用後の課税標準額の100%が上限となります。

また、住宅の建っていない土地は、今年度の評価額の5%ずつ課税標準額が上昇していましたが、住宅用地の場合は、特例適用後の本来の課税標準額の5%ずつ上昇することとなります。

え?

住宅の建っていない宅地となにが違うの?

住宅用地は、評価額を減額したあとの課税標準額をもとに上昇するから、更地よりも上昇額が抑えられるんだよ

昨年に土地の地目を変更している

土地の固定資産税は、1月1日(賦課期日)現在の状況によって課税がなされます。

たとえば、昨年の途中まで農地だった土地があったとしても、賦課期日までに宅地にしたり、駐車場などにしたりなど、土地の状況が変われば評価が大きく変わることがあります。

特に農地などを宅地にした場合などは、固定資産税が大きく増えることがあるので、あらかじめ備えておくことが必要です。

土地の状況って、法務局への登記の内容を確認しているのかな~?

登記も参考にするけど、固定資産税は基本的には現況で判断するんだよ

土地の地目は現況で判断する

日本の土地は、それぞれ所在地や地積、地目などが法務局に登記されています。

公的な機関に登録されている地目をもとに、固定資産税も課税されると思われるかもしれませんが、実はそうではありません。

土地の固定資産税は、必ずしも登記の地目にはよらず、賦課期日現在の現況地目によって決定されます。

登記って現在の土地の状況が登録されているんじゃないの?

土地の状況が変われば、本来なら登記をしていかないといけないけど、最新の状況が登記されていないことも多いんだ

もちろん登記情報は参考にされますが、登記情報は長い期間変更がなされない場合など、現況と異なる状況となっていることが少なくありません。

適正な課税という観点からも、賦課期日時点の現況地目で課税されることとなっています。

ただし、土地の現況が変わっていなくても、行政の許可を受けている場合などで、固定資産税の評価が変わることがあるので、注意が必要です。

土地の現況が変わっていなくても課税計算が変わることも

賦課期日現在の現況で土地の固定資産税が決定されるとお伝えしましたが、現況が変わっていなくても固定資産税が高くなることがあります。

その代表的な例が、農地の転用について農業委員会から許可を得ている場合です。

なんで、土地の現況が変わっていないのに固定資産税が高くなるの?

農地転用の許可を受けることで、宅地としての価値があるものとみなされてしまうんだよ

たとえば、住宅を建てるために、畑を宅地に転用する許可を農業委員会から得たあと、賦課期日になっても宅地として造成されていないということがあります。

一見、現況が農地のままであれば、固定資産税も農地として計算されるものと考えてしまうかもしれません。

しかし、宅地等に転用することについて許可を受けた農地は、宅地等へ転用が確実、宅地等としての潜在的な価値があるとみなされて、宅地等介在農地として宅地並みの課税がなされることとなります。

地目が変わったということを忘れていることは多い

実際に土地の用途を変えたり、許可の届け出をしていても、新たな地目で固定資産税が課税されるまでには、1年以上のタイムラグが出ることも少なくありません。

仮に1月2日に現況を変えたとすれば、その結果が固定資産税として通知されるのは1年4か月ほど先になります。

それだけタイムラグがあれば、地目が変わったことを忘れていても仕方がないことだと思います。

現況が変わっても、固定資産税に反映されるのには時間がかかるんだね

12月に現況が変わっても、通知されるのは5か月以上先だから忘れちゃうよね

また、土地の状況が変わったことで、固定資産税の課税が変わると認識している人は多くはありません。

ただし、あなたが覚えているかどうかにかかわらず、賦課期日現在の状況で固定資産税が課税されるということを知っておくと、課税が変わるまでに準備をすることができるでしょう。

たしかに土地の状況が変わったら固定資産税に影響があるなんて思わないかも

制度を知って、備えておくのが大切だね

自治体が課税を誤っている可能性がある

自治体が国の基準通りに計算しているのだから、間違うわけがないと思ってしまうかもしれません。

ですが、固定資産税は、自治体の中に数万、数十万、規模の大きな自治体では数百万も数のある不動産について、数人から数十人の担当で課税計算を行なっている自治体は少なくありません。

全体の母数に対して、対応する担当者が少ないので、誤りが出てしまうことはあります。

ゼロとはいわないけど、自治体の間違いってそんなに多くないんじゃないの?

固定資産税は課税の誤りの多い税金だから、注意はしておきたいかな

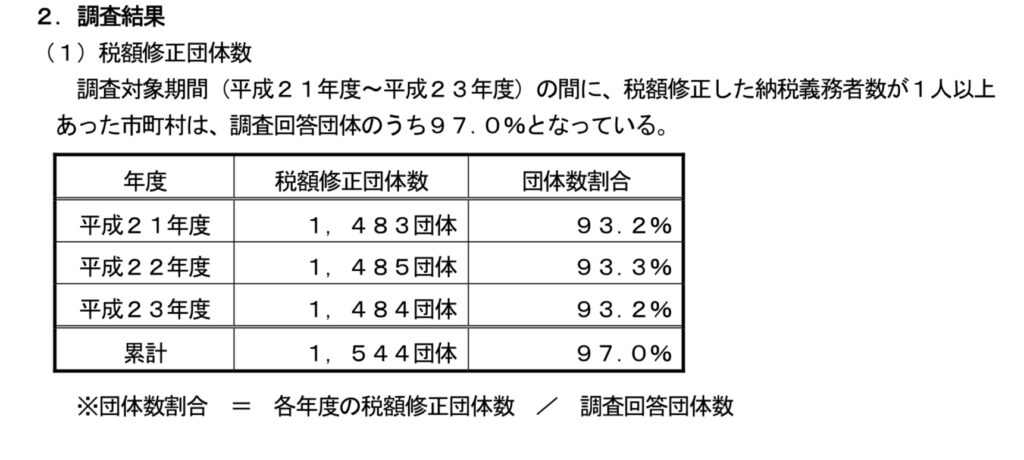

固定資産税の課税ミスは自治体の90%以上で発生?

平成24年度に総務省から公表された固定資産税及び都市計画税に係る税額修正の状況調査結果では、平成21年度から平成23年度までの3年間の固定資産税について、税額の修正のあった自治体の団体数や割合が示されました。

各年度において、1人以上税額修正があった割合は全団体中おおむね93%ほどとなっています。

3年度の累計だと97%程度の自治体に誤りが発生していた

固定資産税って、こんなに間違いが多いの⁉

少し古い統計だけど、多くの自治体で毎年何かしらの間違いが発生しているね

固定資産税は、それだけ誤りの起こりやすい税金なので、自治体から届く固定資産税の納税通知の内容はよく確認するようにしたいですね。

間違いはどうやって見つければいいの?

固定資産税が、課税間違いが起こりやすい税金だということは分かったと思います。

では、自分の固定資産税に間違いがあるのかをどうやって確認すればいいのでしょうか。

これは裏技もなにもなく、自分にかかっている固定資産税に、おかしなところがないかを注意深く見ていくしかありません。

ちゃんと見ても、どこがおかしいかわからないよ~

むずかしく考えず、自分の持っている不動産の状況とあっていないところがないか探してみよう

固定資産税はあなたが所有している土地や建物などにかかる税金です。

すでに売却や現況が変わっている不動産があるかをよく確認することが大切ですね。

納税通知書と自分の所有している不動産の状況がに違うところがないかを確認しよう

また、登記簿があれば登記の内容と見比べてみるのも効果的です。

土地であれば地積や地目、建物であれば床面積や構造など、誤りがないかを確認できることがあります。

納税通知書と登記簿を見比べよう

少しでも疑問なところや、おかしいと思うところがあれば、自治体の固定資産税担当の部署へ問い合わせしてみましょう。

固定資産税を修正できるのは最大5年間

間違いを見つけたとしても、いつまでも自治体へ相談しない方がいます。

自治体の窓口へ行くのは面倒ですし、電話で問い合わせるのも気が重いですよね。

でも、固定資産税の誤りを修正できる期間には期限があります。

そのため、長い期間そのままにしておくと、修正がきかなくなってしまいます。

間違っていたら、間違い始めたところまで直してくれるんじゃないの?

固定資産税には、修正ができる期間が決められているんだよ

固定資産税を修正できる期間は、地方税法第17条の5第5項により、法定納期限の翌日から起算して5年間となっています。

5年を過ぎてしまうと、地方税法の規定に基づいて、固定資産税の修正ができなくなってしまうので、早めに相談することが大切です。

自治体で間違えたのに直してもらえないなんて損だよ~

早めに間違いを見つけて、早めに相談することが大切だよ

まとめ

✅新築住宅の軽減期間が終わると税額が大きく上昇する

✅路線価等の見直しによる評価額の上昇で固定資産税が上昇する

✅地目の変更や行政の許可を得ることで評価が変わる

✅自治体の課税誤りの可能性があるので要確認

固定資産税額が前年よりも上がる理由は、さまざまなパターンがあります。

今回紹介したものは、ほんの一部でしかありません。

それでも、今回の内容をきっかけに、固定資産税が上がったことを納得できたり、間違いを見つける手助けになればうれしいです。

今回紹介した内容にあてはまらないのに、固定資産税が上がった場合や誤りを見つけた場合は、できるだけ早めに自治体へ相談するようにしましょう。

ぼくも固定資産税の通知をよく見てみるよ!

そうと決まれば「猪突猛進!」

固定資産税を納得して払うことができたらいいですね

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/3c387772.994b4760.3c387773.a211b16b/?me_id=1280287&item_id=12877770&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fgakuhu%2Fcabinet%2Fm97847678%2Fm9784767832487.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント