会社員だと、年末調整だけで税金の手続きが完結してしまうことが多く、確定申告になれていない人が多いのではないでしょうか。

その場合に、いざ確定申告をしようと思うと、源泉徴収票の内容の入力がもれてしまうことが少なくありません。

確定申告の入力をミスをしてしまうと、所得税や住民税が高くなったり、あとから申告内容を修正するなどの手間がかかってしまします。

今回は、確定申告で会社員がやりがちな源泉徴収票の入力ミスについて、ファイナンシャルプランナーのSが解説していくので、できるだけ確定申告でミスをしないように一緒にがんばっていきましょう。

この記事では次のことが分かります

✅どのような項目の入力でミスが起きやすいか

✅ミスを減らすための確定申告の入力手順

✅源泉徴収票入力のチェックポイント

これらについて、国税庁確定申告書等作成コーナーの画面を活用しながら解説していきますね

意外と多い源泉徴収票の内容の入力漏れ

年末調整で手続きしていると、確定申告をする際には、源泉徴収票の内容を入力をしなくてもいいと思ってしまうかもしれません。

または、年末調整した内容を確定申告書に入力してしまうと、二重に計上されてしまうのではないかと心配されているかもしれません。

確定申告では年末調整で手続きした内容も含め、原則としてすべての所得と控除の記載が必要となります。

年末調整が終わっているから、確定申告書へ源泉徴収票の内容を入力しなくていいものだと思ってたよ

確定申告では基本的に、その年の所得や控除をすべて記載して、所得税を確定させる手続きなんだよ

控除の記載が漏れてしまうと、所得税が高く計算されてしまったり、税務署からおたずねがくるかもしれません。

また、確定申告の内容は、翌年度に送られてくる住民税の金額にも影響してしまいます。

記載が漏れている場合、あとから修正の申告はできますが、一時的に高い住民税の支払いが必要になります。

確定申告の際は、源泉徴収票の内容をもれなく記載を行う必要があるので注意しましょう。

所得税だけじゃなくて、住民税にも影響があるのか~

住民税に影響が出るということは、いろいろな制度や支援金などにも影響するから注意したいね

源泉徴収票の中で入力ミスが起きやすい項目はどれ?

確定申告の際に、源泉徴収票の中で入力ミスが起きやすい項目はいったいどれなのでしょうか。

それは、「支払金額、給与所得控除後の金額」以外の金額や項目すべてです。

えっ!?

そんなことある?

あなたは、確定申告の際に、源泉徴収票の内容をどこまで入力すればいいかわかるでしょうか?

給与の支払金額だけ?

年末調整で手続きした部分以外?

正解は、源泉徴収票に記載されている項目すべてです

確定申告の経験が少ない場合、この部分を勘違いしている人が多いですね。

年末調整で手続きしてるのに、源泉徴収票の内容を全部入力しないといけないの?

年末調整で手続きした内容も含めて、源泉徴収票の内容はすべて入力が必要だよ

どのような源泉徴収票のミスが多いの?

会社員の確定申告では、次のようなミスがよくあります。

あなたが経験したことのあるミスは、この中にありますか?

| よくあるミスの内容 |

|---|

| ✅確定申告と源泉徴収票の内容が合っていない |

| ✅支払金額だけしか入力していない |

| ✅所得控除の額の合計額が源泉徴収票と合っていない |

| ✅住宅借入金等特別控除が入力されていない |

| ✅配偶者や扶養の入力がもれている |

| ✅配偶者特別控除を受けられるのに控除を受けていない |

ミスをしやすいところって結構あるんだね~

気をつければ避けられるミスも多いね

確定申告と源泉徴収票の内容が合っていない

副業の所得や医療費控除などを受けようと確定申告の入力をしていると、源泉徴収票の入力がもれている箇所があるのに、ほかの所得や控除を入力しようとしていることが多くあります。

まずは、源泉徴収票の内容と確定申告の入力内容を完全に合わせることが大切です。

支払金額だけしか入力していない

年末調整済みであっても、確定申告では源泉徴収票のすべての内容の入力が必要です。

支払金額だけを入力して、余計な税金を払うことにならないように注意しましょう。

所得控除の額の合計額が源泉徴収票と合っていない

所得控除の合計額が合っていないということは、どこかに入力ミスがある可能性が高いです。

もう一度、ひとつひとつ内容を確認していきましょう。

なお、源泉徴収票には、基礎控除額や扶養控除額が記載されていないので注意が必要ですね。

住宅借入金等特別控除が入力されていない

住宅借入金等特別控除は、年末調整済みだとしても確実に入力してください。

住宅借入金等特別控除は、確定申告期限後の更正の請求の対象外です。

そのため、確定申告をするなら、入力がもれてはいけない項目のひとつとなっています。

せっかく受けられるはずの住宅ローン控除が受けられなくなってしまう可能性が高くなるので、絶対に入力もれがないようにしてください。

確定申告書にちゃんと記載しておかないと、住宅ローン控除が受けられなくなる可能性が高いのか~

配偶者や扶養の入力がもれている

扶養の情報は意外と入力もれが多い項目です。

年末調整済みだとしても、確定申告をすると、確定申告書の情報が優先されてしまうので、入力もれが内容に注意しましょう。

基本的には、確定申告期限後でも修正できますが、特定の条件が重なると修正できない可能性があるので注意しましょう。

配偶者特別控除を受けられるのに控除を受けていない

配偶者の所得が48万円を超えたとしても、配偶者特別控除として控除を受けることができます。

一定の条件はありますが、配偶者の所得が133万円以下なら、配偶者特別控除を受けることができるかをしっかり確認しましょう。

配偶者特別控除を受けるための要件

(1)控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

(2)配偶者が、次の要件すべてに当てはまること。

イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

ニ 年間の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)であること。

(3)配偶者が、配偶者特別控除を適用していないこと。

(4)配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

(5)配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

国税庁,タックスアンサー(よくある税の質問),No.1195 配偶者特別控除,2024.2.21参照

配偶者が所得48万円を超えても控除を受けられる可能性があるんだね~

これを知っているかどうかで、税金が結構変わるね

確定申告で源泉徴収票の入力ミスを少なくするには?

確定申告で、副業の所得を追加したり、医療費控除や寄付金控除などを受けたいと思うと、源泉徴収票はさらっと入力して、早く追加の内容を入れてしまいたいと思うのではないでしょうか。

でも、まずは源泉徴収票の内容をもれなく入力することが大切です。

源泉徴収票の内容と確定申告の内容を合わせてから追加の内容を入力していこう

源泉徴収票の内容を入力し、確定申告の内容と源泉徴収票の内容が合っているかどうかを確認してから、追加の内容を入力するようにすれば、源泉徴収票の入力ミスはぐっと減るはずです。

シンプルだけど、ひとつひとつ確実に入力していくことが大切なんだね

焦らずに順番に進めていくことが大事だね

ここからは、実際の国税庁確定申告書等コーナーの画面を使いながら、源泉徴収票の入力について解説していきます。

源泉徴収票の内容と確定申告書第一表の内容を合わせよう

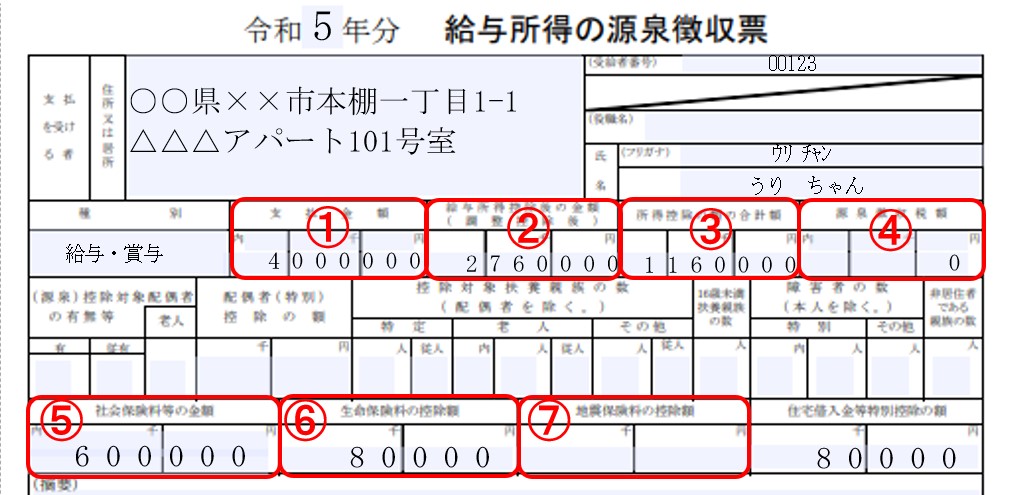

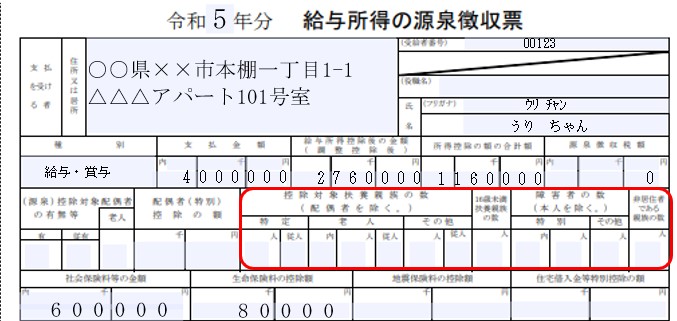

まずは、源泉徴収票に何が記載されているかを見ていきましょう。

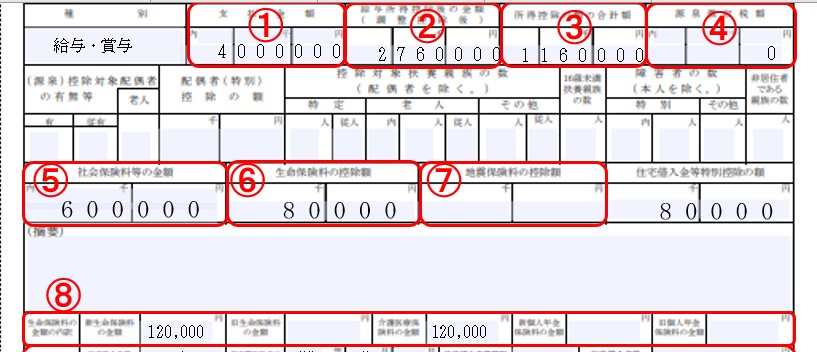

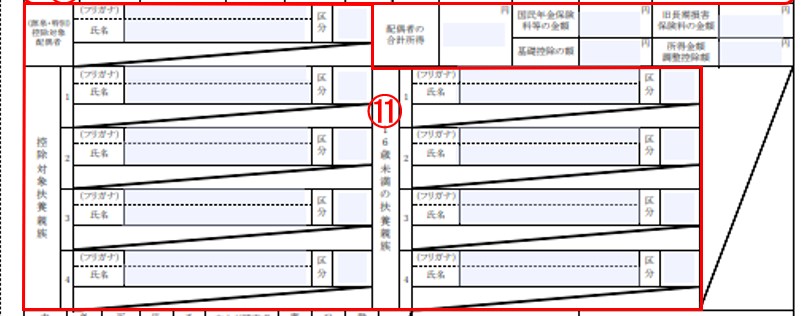

これは、源泉徴収票の上段部分です。

いろいろな内容が記載されていますが、まずは①~⑨の箇所に注目してみましょう。

源泉徴収票の記載内容

①支払金額:1月から12月までに支払われた給与の合計額

②給与所得控除後の金額:支払金額から給与所得控除を差し引いた金額

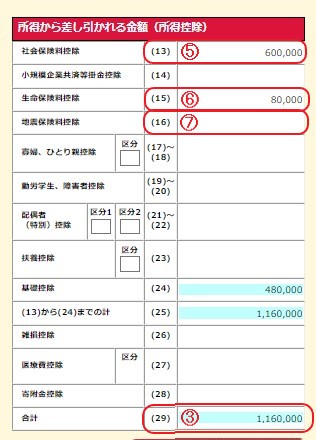

③所得控除の額の合計額:基礎控除や社会保険料控除など控除の合計額

④源泉徴収税額:給与から差引かれた所得税の合計額

⑤社会保険料等の金額:1月から12月までに支払った社会保険合計額合計額

⑥生命保険料の控除額:生命保険料等を支払ったうち控除となる金額

⑦地震保険料の控除の金額:地震保険料等のうち控除となる金額

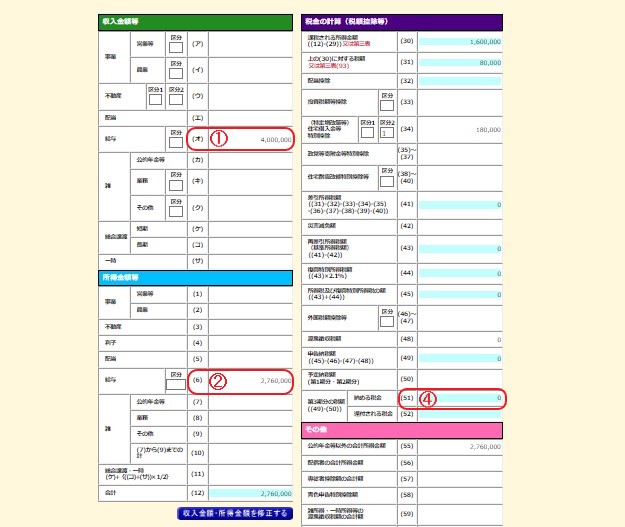

これらの項目は、ほかの所得や控除を入力する前であれば、確定申告書の第一表に記載される金額と一致します。

給与所得以外の所得や年末調整で適用した控除以外の控除を入れる前に、源泉徴収票の内容を入力して、確定申告書の内容と源泉徴収票の内容が一致していることを確認するようにしましょう。

確定申告書の金額が、源泉徴収票の各番号の金額に対応します。

面倒でも、源泉徴収票の内容と確定申告書の内容を合わせてから、ほかの内容を入れていくようにしたいですね。

金額が合わないときは内訳を入れ間違えているかも

源泉徴収票の内容をいったん入力してみて、確定申告の金額と合っていないときは、源泉徴収票の内訳を入れ間違えていないかを確認してみましょう。

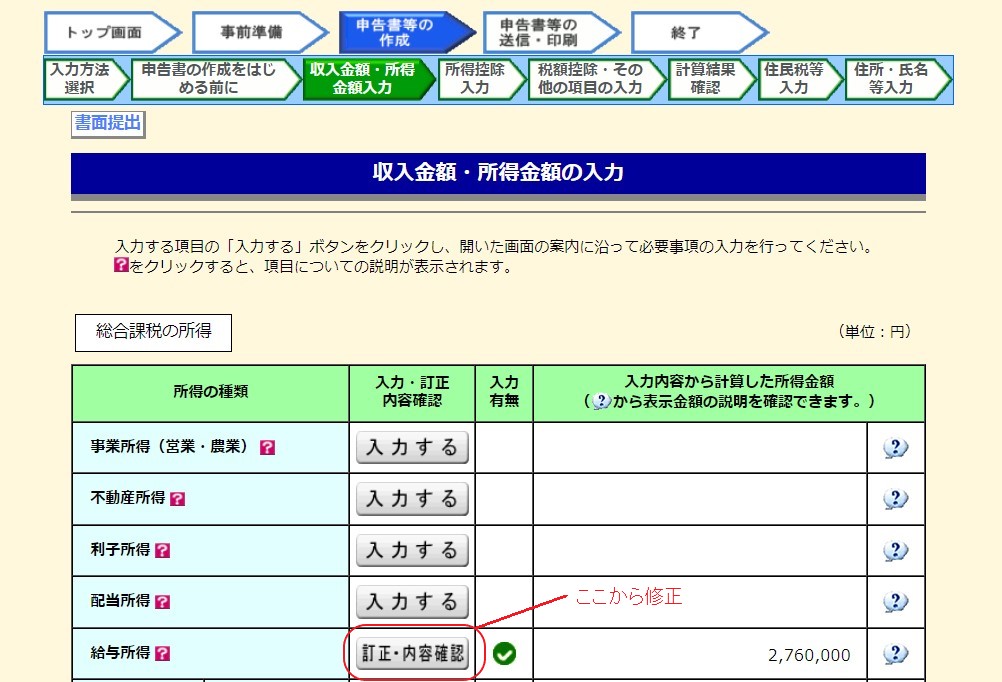

源泉徴収票の入力内容は、「収入金額・所得金額入力」の「給与所得 訂正・内容の確認」から訂正することができます。

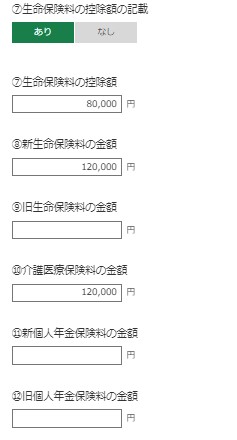

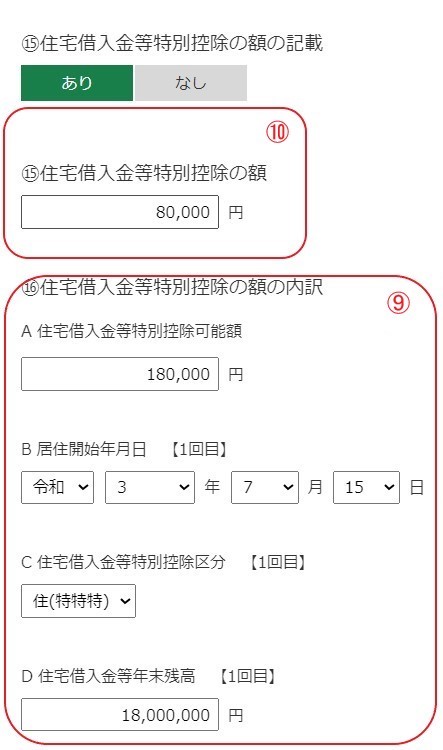

生命保険料控除は、区分がいくつか分かれているので、源泉徴収票に記載されている区分に合わせて入力しましょう。

源泉徴収票の⑧の欄には、生命保険料控除の内訳が載っています。

確定申告書等作成コーナーの入力画面と見比べて、入れ間違えている箇所がないかを確認しましょう。

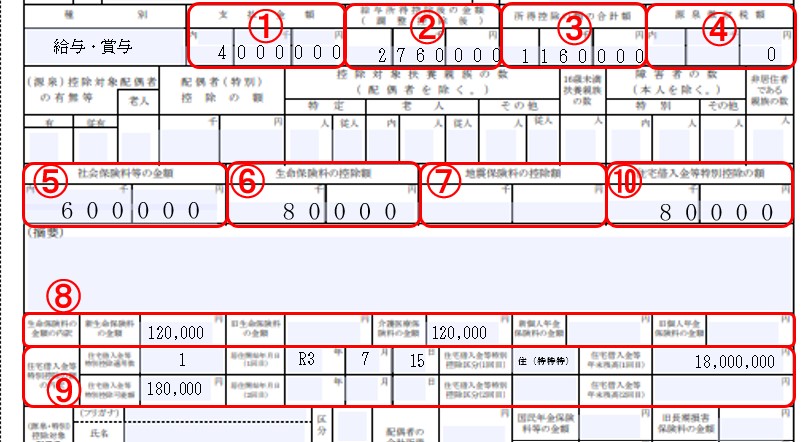

住宅借入金等特別控除の入力欄を確認しよう

住宅借入金等特別控除(住宅ローン控除)を受けている人は、年末調整で手続きを終えている人が多いと思います。

年末調整で手続き済みだからといって、確定申告書に記載しないのはNGです。

確定申告書には、年末調整済みの項目も含めて、必要な内容をすべて記載する必要があります。

住宅借入金等特別控除は更正の請求の対象外なので入力もれは絶対に避けよう

5TE330(住宅借入金等特別控除)

このメッセージは、「更正の請求・修正申告額」に住宅借入金等特別控除の入力がある場合で、「更正の請求・修正申告前の課税額の入力」画面で住宅借入金等特別控除の入力がない場合に表示されます。

<説明及び参考>

(特定増改築等)住宅借入金等特別控除は、確定申告において適用を受けていない場合、更正の請求・修正申告により控除の追加適用を受けることはできません。

国税庁確定申告書等作成コーナー,令和5年分よくある質問,更正の請求書・修正申告書,所得税の更正の請求書・修正申告書,エラーコード一覧(更正の請求書・修正申告書作成コーナー),5TE330(住宅借入金等特別控除),2024.2.23参照

入力内容をご確認いただき、訂正等を行ってください。

住宅ローン控除など、確定申告期間後になると修正が効かない項目は、絶対に入力がもれないように注意しましょう。

⑨、⑩の欄の入力がもれていないかをしっかり確認しましょう。

源泉徴収票に対応した内容を入力できていましたか?

入れ間違いがないかをしっかり確認するようにしましょう。

扶養の入力もれに注意しよう

源泉徴収票に記載されている扶養も入力がもれやすい項目です。

年末調整で手続きが完了していると勘違いしている場合、16歳未満の年少扶養の入力がもれてしまうということも多いですね。

なんで年少扶養の入力がもれやすいの?

年少扶養は控除額に影響がない場合が多いから、入れ忘れてしまうことがあるね

繰り返しになりますが、確定申告では年末調整済みの項目も含めて入力が必要です。

あとから修正申告や更正の請求の手続きで手間が発生しないように、入力もれがないように注意しましょう。

でも、控除額に影響がないなら、年少扶養は入れる必要はあるの?

所得税には影響がないかもしれないけど、ほかの制度や手続きに影響することがあるから、年少扶養でもちゃんと入れようね

扶養の欄は、源泉徴収票の下段にあります。

源泉徴収票の上段を入力し終えても扶養の欄にも気を配りましょう。

扶養に関する項目を確認しよう

扶養している人がいる場合で、その扶養されている人が19歳以上23歳未満の場合や一定の障害がある場合、70歳以上の場合などでは、扶養による控除額が変わります。

いずれかに該当する場合には、源泉徴収票の上段を確認しましょう。

ここの項目も要チェックなんだね

配偶者の欄は確認必要なのかな~?

配偶者がいる人は、配偶者控除の欄も確認しましょう。

配偶者が70歳以上の場合には、老人控除がプラスされます。

また、配偶者に48万円(給与収入換算で103万円)以上の給与所得がある場合には、配偶者特別控除が適用されます。

年末調整では、見込みの金額で手続きしていると思うので、確定申告の際は、配偶者の確定の所得金額を入力しましょう。

配偶者特別控除の金額は、源泉徴収票と確定申告で変わる可能性がある

配偶者の見込み所得と最終的に確定した所得に差がある場合には、配偶者特別控除の金額が源泉徴収票と違う金額になることがあります。

入力誤りによる差なのか、配偶者の所得が見込みと変わったことによる差なのかは確認するようにしましょう。

配偶者の控除は、源泉徴収票と確定申告で金額が合わないことがあるんだね

上の表に当てはめて、確定申告の内容があっているか確認しようね

しっかり内容を確認できたら次のステップへ

ここまで終えたら、いよいよ給与以外の所得や年末調整で手続きできなかった控除などを入力していきます。

正直ここまでやらないといけないの?と思った人は多いと思います。

ですが、できればここまで一度やってみていただきたい内容になります。

ここまで説明してきた内容をすべてやらなければいけないという訳ではなく、あなた自身が当てはまる項目のみを確認していけば大丈夫です。

説明された内容を全部確認しないといけないのかと思ったよ~

自分に当てはまる内容を確認すればいいから安心してね

源泉徴収票の内容の入力を確定しておかないと、あとからどこが間違っているのかわかりにくくなってしまうので、最初にしっかり内容を固めておきたいですね。

まとめ

✅確定申告の際には、年末調整済みの内容も入力が必要

✅入力がもれやすい項目には注意しよう

✅期限後の修正申告や更正の請求ができない項目の入力もれには注意しよう

✅配偶者の控除は、源泉徴収票と確定申告で金額が変わる可能性があるので要注意

✅源泉徴収票の内容を確実に入力してから、ほかの所得や控除を入力しよう

これらの内容に注意しながら、確定申告で必要な内容の申告がもれてしまわないようにしたいですね。

源泉徴収票の内容を固めてから、ほかの内容を入力していくことでミスを減らしやすくなります。

工夫でミスを減らしつつ、確定申告を乗り切りましょう!

ぼくも気をつけながら確定申告に挑んでくるよ!

そうと決まれば「猪突猛進!」

あなたの確定申告が無事に終わることを祈っていますね

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/38ad81fe.66330b0b.38ad81ff.a07a0934/?me_id=1213310&item_id=21043212&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F9174%2F9784478119174_1_2.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/38ad81fe.66330b0b.38ad81ff.a07a0934/?me_id=1213310&item_id=19322189&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0603%2F9784801400603_1_2.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

コメント