会社を退職して退職金を受け取った場合、退職金の確定申告はいらないと考えているかもしれません。

退職金の金額や勤続年数によりますが、退職金に税金がかからないことが少なくありません。

でも、退職金に税金がかかる場合には、確定申告をすることで、退職金から引かれた税金の還付を受けられることがあります。

あなたが、退職金の税金で損をしてしまわないように、確定申告をするほうがいいケースを3つ紹介していきます。

✅退職金に所得税・住民税がかかっていないなら確定申告は不要

✅退職所得の受給に関する申告書を提出していないなら確定申告をしよう

✅事業所得に赤字があるなら確定申告で還付を受けられる可能性あり

✅税金の控除が所得よりも多いなら確定申告をして還付を受けよう

これらについて、順番に解説していきますね

基本的に退職所得の確定申告は不要

退職金を受け取っても、ほとんどの場合では、退職所得の確定申告は必要ありません。

これは、退職金から退職所得控除を差し引いて税金を計算するという仕組みや、税金がかかる場合でも、あらかじめ退職金から税金を引いてから支給する仕組みがあるからです。

退職金をもらっても、確定申告はいらないんだね

基本的には、退職所得の確定申告はいらないんだけど、確定申告をしないと損をしてしまう場合があるから注意してね

退職所得の受給に関する申告書を提出すれば退職所得に応じた税金の計算がされる

退職金には、所得税や住民税のような税金がかかることがあります。

どれくらい税金がかかるかは、あなたがどのような手続きをしたかによっても変わってきます。

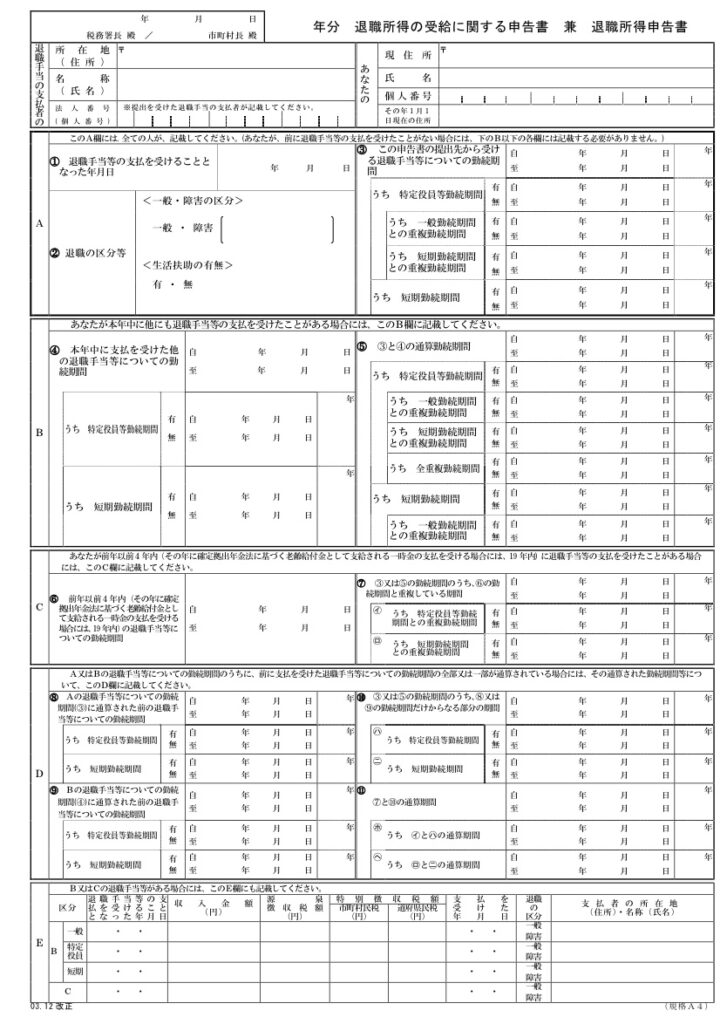

普通であれば、退職するときに「退職所得の受給に関する申告書」を会社へ提出することになります。

退職所得の受給に関する申告書を提出しているかどうかで、退職金からあらかじめ引かれる税金の計算方法が変わるので、退職の手続きをする際は、提出もれがないように気をつけましょう。

退職するときには、こういう書類を提出するんだね

退職金が出る場合は、提出もれがないように気をつけてね

退職金の金額が退職所得控除以下なら税金はかからない

退職所得の受給に関する申告書を提出している場合には、退職金の金額から退職所得控除を差し引いて、退職金から引かれる税金を計算します。

退職金の金額が退職所得控除以下なら、退職金に所得税や住民税はかかりません。

退職所得控除の金額は、勤続年数により、下記のようになっています。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円✖️勤続年数 ※80万円未満になる場合は80万円とする |

| 20年超 | 800万円➕(70万円✖️(勤続年数➖20年) |

(注1)勤続年数に1年未満の端数がある場合は、切り上げて計算します

(注2)障がい者になったことが原因で退職した場合は、上記で計算した金額に100万円を加えた金額が退職所得控除額になります

勤続年数が短い場合でも、80万円の退職所得控除が保証されていますし、勤続年数が20年を越えた分は、退職所得控除が増える仕組みになっています。

退職所得の受給に関する申告書を出していると、退職所得控除を受けられるんだね

退職所得控除を受けている場合は、退職金に税金がかからないことが多いね

退職所得にかかる所得税率は課税退職所得によって変わる

退職所得控除よりも退職金の金額が多い場合には、所得税・住民税がかかることになります。

退職金にかかる税金の計算のもとになる課税退職所得は、下記のように計算します。

| 退職手当等の区分 | 課税退職所得金額の計算方法 |

|---|---|

| 特定役員退職手当等以外 | (退職金の収入金額(税金を引く前の金額)➖退職所得控除額)✖️1/2 |

| 特定役員退職手当等 | 退職金の収入金額(税金を引く前の金額)➖退職所得控除額 |

(注)特定役員退職手当等とは、役員等勤続年数が5年以下である人が支払を受ける退職手当等のうち、その役員等勤続年数に対応する退職手当等として支払を受けるもの

会社の役員が5年以下だと、退職所得が1/2で計算されないんだね〜

役員ではない普通の会社員なら、退職所得が1/2で計算されるよ

上記の計算式で課税退職所得を計算しますが、退職所得にかける所得税率は、課税退職所得の金額によって下記のように変わります。

| 課税退職所得金額 | 所得税率(復興特別所得含む) | 控除額 |

|---|---|---|

| 195万円以下 | 5.105% | なし |

| 195万円を超え330万円以下 | 10.21% | 9.75万円 |

| 330万円を超え695万円以下 | 20.42% | 42.75万円 |

| 695万円を超え900万円以下 | 23.483% | 63.6万円 |

| 900万円を超え1,800万円以下 | 33.693% | 153.6万円 |

| 1,800万円を超え4,000万円以下 | 40.84% | 279.6万円 |

| 4,000万円超 | 45.945% | 479.6万円 |

所得税がかかる場合は、課税退職所得金額によって税率が変わるんだね〜

所得税率に、復興特別所得税率が上乗せされて計算されることになるよ

退職金にかかる所得税は、分離課税という方法で課税されます。

分離課税では、ほかの所得と分けて計算されます。

そのため、確定申告をする場合でも、特定の場合を除き、退職所得にかかる所得税額は変わりません。

確定申告をしても所得税は変わらないんだ〜

退職所得の受給に関する申告書を提出している場合は、特定の場合を除いて、確定申告をしても特に変わらないよ

退職所得の受給に関する申告書を提出していないなら確定申告で還付を受けよう

退職所得の受給に関する申告書を提出していない場合は、提出した場合と退職金にかかる所得税の計算方法が変わります。

基本的には高い所得税が引かれてしまうので、確定申告をしないと損をしてしまう可能性が高くなります。

退職所得の受給に関する申告書を提出していないなら一律で税金が引かれる

会社を退職する際に、さまざまな理由で、退職所得の受給に関する申告書を提出できない場合があると思います。

退職所得の受給に関する申告書を提出していない場合は、退職所得控除は考慮されず、退職金の金額の20.42%の所得税が差し引かれます。

たしかに税率がちょっと高めだけど、退職金って金額が大きいから、この税率なら損をしない人も多いんじゃないの?

退職所得控除額を引かずに、退職金に税率をかけているから、本来の所得税額よりも高い税金を納める可能性が高いよ

住民税については所得税と違い、基本的には退職所得控除を差し引いて計算されます。

退職所得が発生した場合には、合計10%の住民税が差し引かれることになります。

退職所得にかかる住民税は、あらかじめ退職所得控除を差し引きして計算するため、退職所得の確定申告をしても住民税には影響がありません。

住民税は、必ず退職所得控除が引かれて計算されるの?

退職所得の受給に関する申告書の提出がなくても、退職金の金額から退職所得控除が引かれて住民税が計算されるんだよ

退職所得の受給に関する申告書を出していなくても確定申告していいの?

退職所得の受給に関する申告書は、本来なら確定申告で計算する退職金の税金を簡易的に計算する仕組みです。

税金の計算を簡易的な方法ではなく、確定申告で本来の手続きをするだけなので、退職所得の受給に関する申告書を提出していなくても確定申告して問題ありません。

あとから確定申告で手続きしてもいいんだね〜

確定申告が本来の手続きだから、手間はかかるけど、確定申告で手続きするのは問題ないよ

確定申告すれば払いすぎた税金が返ってくる

退職金から一律で税金が引かれてる場合、本来の計算よりも高い税金が取られている可能性があります。

あらかじめ税金が引かれていても、本来の計算よりも高い税金を納めている場合は、確定申告することで、払いすぎた税金の還付を受けることができます。

ただし、税金の還付には、確定申告から2か月ほどの期間がかかる可能性があることには注意しましょう。

住民税については、あらかじめ退職所得控除を考慮して退職金から差し引かれるため、確定申告による還付は発生しません。

確定申告から税金の還付まで、けっこう時間がかかるんだね〜

手間を考えると、はじめに退職所得の受給に関する申告書を提出しておけるのが望ましいね

事業の赤字がある場合は所得を差し引きできる

個人事業を営んでいる場合や、アパート経営などで不動産所得がある場合に、所得が赤字になることがあります。

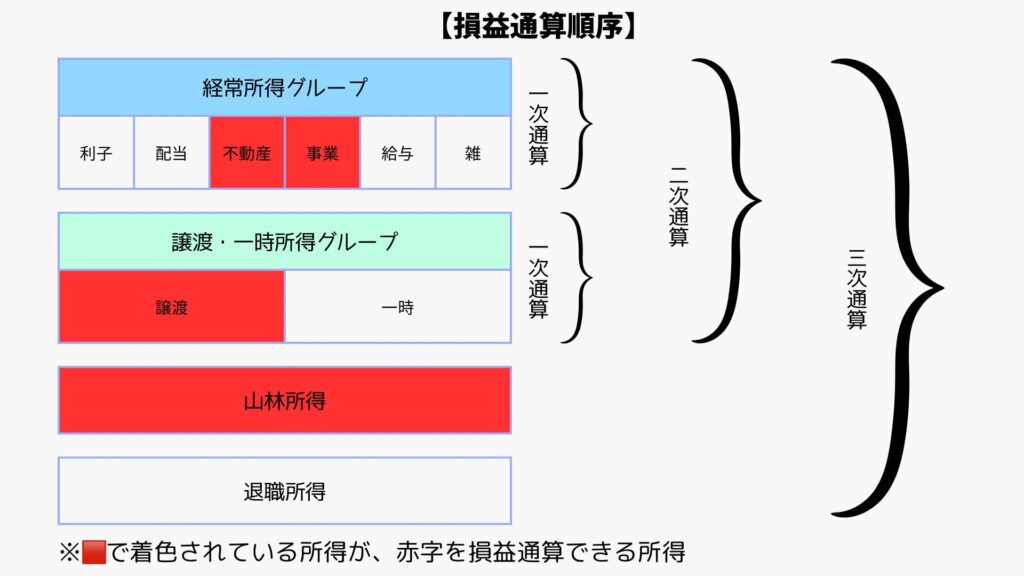

このような所得の赤字がある場合に、それ以外の黒字の所得があれば、差し引きして計算することができます(損益通算)。

退職所得の受給に関する申告書を提出して、退職所得に応じた所得税が計算されている場合でも、事業所得や不動産所得などの赤字と損益通算することができます。

赤字が出てれば、どんな所得でも退職所得と差し引きできるのかな?

赤字の所得と黒字の所得を差し引きすることを損益通算というんだけど、赤字を損益通算できる所得は決まっているんだよ

赤字を差し引きできる所得はどういうものがあるの?

収入よりも経費がかかっていて赤字が出ているとしても、すべての赤字の所得が、損益通算できるわけではありません。

退職所得と損益通算できる所得には、主に次のようなものがあります。

事業所得

個人事業主として事業を営んでいる場合や、農業、漁業などの事業の所得が対象となります。

ただし、副業など雑所得として申告している所得は、ほかの所得と損益通算できないので注意しましょう。

不動産所得

土地や建物などの不動産を、他者へ賃貸して得た所得が対象となります。

不動産を売却して得た所得は、譲渡所得になるので、不動産所得ではないことに注意しましょう。

譲渡所得の一部、山林所得

事業所得、不動産所得のほか、譲渡所得の一部や山林所得の赤字も損益通算の対象になります。

しかし、譲渡所得は対象となる範囲が限られているので注意が必要です。

また、山林所得は、対象となる所得がある人が少ないため、一般的な会社員の方は、あまり気にしなくても問題ないでしょう。

赤字になった所得が、どれでも損益通算できる対象ではないんだね〜

基本的には、事業や不動産賃貸の赤字が対象になるね

黒字と赤字の所得があるなら赤字が大きい場合に確定申告しよう

事業などの所得の赤字のほかに、給与などほかの所得の黒字が発生することがあります。

赤字の所得と黒字の所得がある場合には、退職所得以外の所得を損益通算して、それでも赤字が残っているなら、退職所得の確定申告をしましょう。

損益通算する際は、赤字の所得をどの黒字の所得から差し引きするかの順番があります。

(注1)はじめに同じグループ内で損益通算します(1次通算)

(注2)1次通算で赤字が余っている場合は、経常所得グループと譲渡・一時所得グループ間で損益通算します(2次通算)

(注3)2次通算をしても赤字が余っている場合には、山林所得、退職所得と損益通算します(3次通算)

退職所得と赤字を損益通算する順番は1番最後

事業などの赤字と、ほかの所得の黒字を差し引いて赤字が残っていなければ、退職所得との損益通算ができません。

そのため、退職所得以外の所得を差し引きして赤字が残っていないなら、退職所得を確定申告する必要はありません。

退職所得から赤字を引く順番って、1番最後なんだね〜

退職所得以外の所得と赤字を損益通算して、赤字が余っているなら確定申告してみよう

税金の控除が余っているなら確定申告で還付を受けよう

退職した年の所得に、赤字の所得がない人は多いでしょう。

赤字の所得がなければ、税金の還付を受けられないと考えてしまうかもしれませんが、状況によっては、税金の還付を受けられる可能性があります。

赤字の所得がなくても、税金の還付を受けられるものなの?

退職した年の収入状況や控除の状況などによっては、税金の還付を受けられる可能性があるよ

年の前半に退職し、給与所得が少ない場合

退職時期が年の前半であれば、支給された給与が少なく、ボーナスも支給されていないということがあるでしょう。

その上で、その年の退職後を非課税の雇用保険の失業給付を受けて生活していたり、貯蓄などで生活していたりするなら、所得よりも税金の控除が上回る可能性があります。

確定申告の際に給与所得よりも控除額が多い場合は、退職所得を申告することで、給与所得から引ききれなかった控除を退職所得から差し引きして計算できます。

退職時期が年の前半だと、所得から引ける控除のほうが大きくなることがあるんだね〜

定年退職をして退職後に貯蓄を切り崩しながら生活する場合や、退職後に雇用保険の失業給付ので生活する場合は当てはまる可能性があるね

傷病手当金など非課税所得しかない場合

退職の年に傷病手当金や障害年金など、非課税の収入しかない場合があります。

退職所得以外に非課税収入しかない場合は控除額が余るため、退職所得を確定申告すれば、退職所得から控除を差し引いて、退職金から引かれた所得税の還付を受けることができます。

非課税の収入しかないなら、たしかに控除はあまるよね〜

控除があまっているなら、活かさないともったいないね

控除が多く、所得を上回っている場合

扶養が多いなどの理由で、所得金額よりも控除金額が多い家庭も控除のあまりが発生することがあります。

もともと所得よりも控除が多い場合も、退職所得を確定申告することで、あまった控除を退職所得から差し引くことができます。

家族が多いと、控除があまることがあるんだね〜

家族が大人数だったり、医療費がとても多くかかった年に退職したなら、控除があまる可能性はあるね

災害などで大きな損失を受けた場合

地震や台風などの災害、盗難などでお持ちの資産に一定額以上の被害を受けた場合、雑損控除を適用することができます。

雑損控除は、災害のあった年の翌3年間繰り越すことができるので、繰り越している雑損控除がある場合にも、退職所得を申告して、退職金から引かれた所得税の還付を受けるようにしましょう。

災害があると雑損控除が受けられるんだね〜

雑損控除は、控除額が大きくなることが多いから、見落とさないようにしたいね

まとめ

✅退職所得の受給に関する申告書を提出していない場合は、税金が多く引かれている可能性が高いので、確定申告で税金の還付を受けよう

✅退職所得の受給に関する申告書を提出していても、事業の赤字がある場合には確定申告をしよう

✅所得よりも控除が多い場合は、退職所得から控除を差し引いて計算できるので、確定申告で税金の還付を受けよう

✅確定申告をしても、退職金にかかる住民税には影響がないことに注意しよう

S先生ありがとう!

退職金の税金は、自動的に計算されるって聞いてたから、確定申告は必要ないと思ってたよ

退職金の税金で損をしないように、ちゃんと確認してみるね!

そうと決まれば「猪突猛進!」

基本的に確定申告のいらない退職金の税金ですが、確定申告をすることで、所得税の還付を受けられる場合があります

退職金の税金の払いすぎで損をしないように、税金の還付を受けられるケースを確認して、確定申告をしてみてくださいね

コメント